投資を始める前に

債券投資の基本 Day15

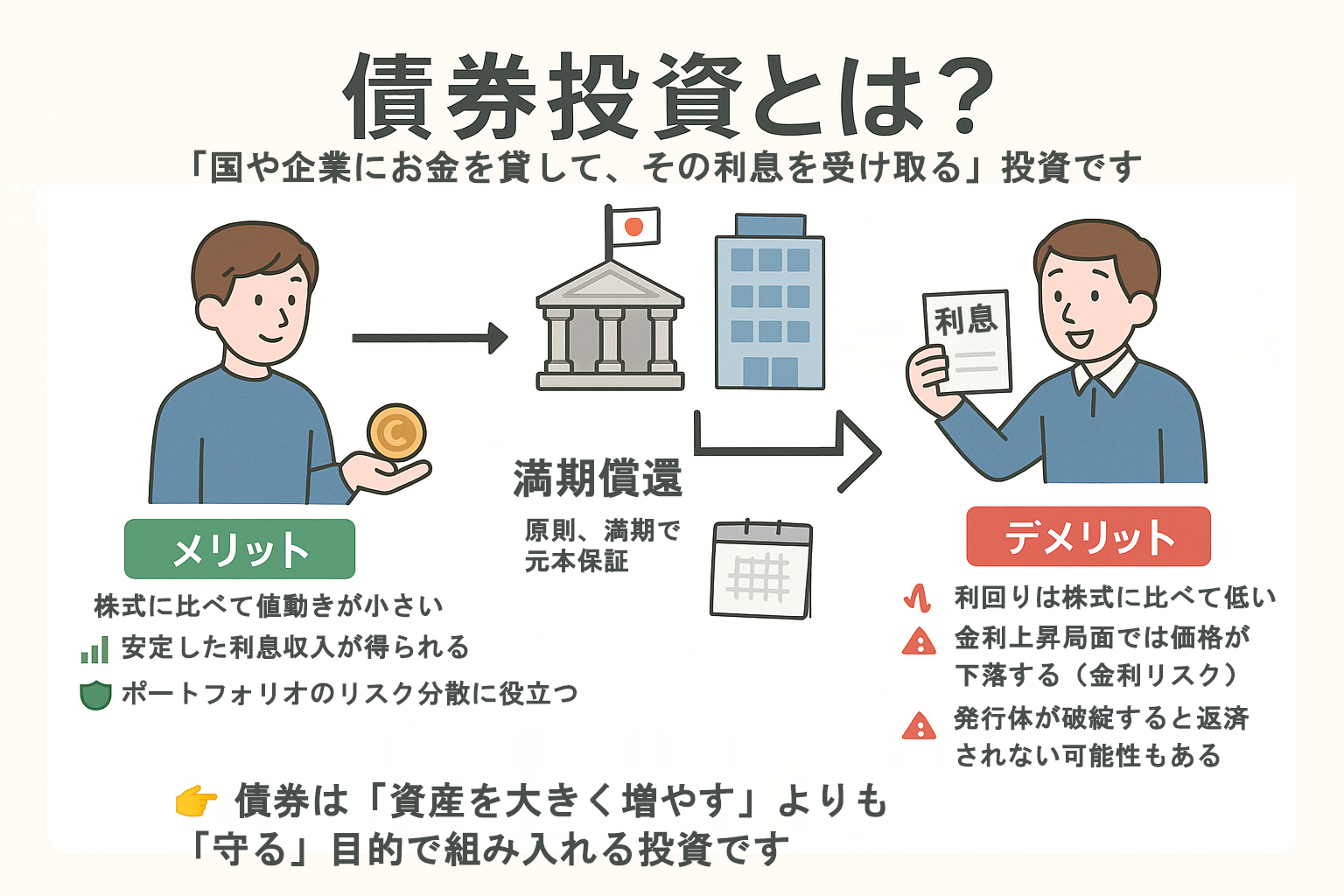

投資というと株式や不動産を思い浮かべる人が多いですが、実は資産運用の世界で「守りの資産」として重要な役割を担うのが 債券 です。債券は「国や企業にお金を貸し、その利息を受け取る」仕組みで、株式のように企業の成長に賭けるのではなく、貸した資金を金利とともに返してもらうことを目的としています。リスクを抑えながら安定収益を得られるため、初心者からベテラン投資家まで幅広く利用されています。

債券投資の特徴

債券には大きく2つの基本的な仕組みがあります。

- 利息収入:あらかじめ決められた金利が定期的に支払われる。

- 満期償還:満期まで保有すれば、原則として元本が返ってくる。

この2つがあるため、株価のように短期的な値動きに一喜一憂する必要がなく、安定感のある運用手段として位置づけられています。特に国債は「安全資産」とされ、金融機関や年金基金のポートフォリオに必ず組み込まれています。

債券投資のメリット

- 安定性が高い:株式に比べて価格変動が小さく、長期的に安定した利息収入が期待できる。

- リスク分散に有効:株式や不動産と逆相関を示すこともあり、ポートフォリオ全体のバランスを整える役割を果たす。

- 予測しやすい収益:定期的な利息支払いが予定されているため、将来のキャッシュフローをイメージしやすい。

たとえば、日本の個人向け国債は元本保証があり、個人投資家でも安心して利用できる代表的な商品です。

債券投資のデメリット

一方で、債券には注意すべき点もあります。

信用リスク:発行体が破綻した場合、元本や利息が返済されない可能性がある。特に社債や新興国債券は要注意。

利回りが低い:株式のように大きなリターンは狙いにくい。特に先進国の国債は金利が低水準にあることが多い。

金利リスク:市場金利が上昇すると、既発行の債券価格は下落する。これは「債券価格と金利は逆に動く」という基本ルールです。

投資戦略としての債券

債券は「資産を大きく増やす」よりも「資産を守る」ための存在です。株式や不動産のようなリスク資産と組み合わせて、全体のリスクを下げる効果があります。たとえば、株式80%+債券20%といったポートフォリオは、リスクを抑えつつリターンを狙うバランス型戦略の典型です。

また、債券には種類があり、国債、社債、地方債、新興国債券など特徴が異なります。信用力や利回りの違いを理解し、自分のリスク許容度に合ったものを選ぶことが重要です。

まとめ

債券投資は「攻め」ではなく「守り」の資産形成手段。株価の値動きに振り回されず、安定した運用を求める人にとって強い味方です。ただし金利や信用リスクも存在するため、分散投資と組み合わせて使うことが賢明です。特に、長期的に資産を守りたい人や老後資金を安定的に育てたい人におすすめできる投資対象といえるでしょう。

📚 出典

- 金融庁「債券投資の基礎知識」

https://www.fsa.go.jp/teach/ - 日本証券業協会「債券の基本」

https://www.jsda.or.jp/